(中央社記者洪素津台北31日電)緬甸28日發生規模7.7強震,釀嚴重傷亡。出身於緬甸的導演趙德胤說,緬甸當地急需物資救援,醫療相當缺乏。看到災民求助影片,他淚求社會大眾幫忙,並坦言從沒那麼恐懼過。

趙德胤是出身於緬甸的台灣導演,16歲時移居台灣求學,是電影圈中少數以緬甸為拍攝主題的導演。趙德胤今天與關心緬甸的台灣民眾、在台緬甸受災戶家屬齊聚,呼籲社會大眾關注緬甸震災,展現慈悲、良善,一同為緬甸加油。

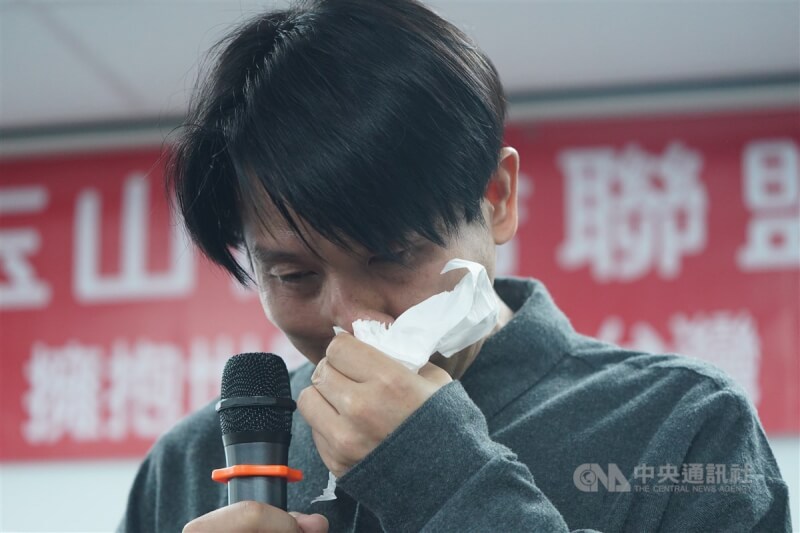

趙德胤坦言,自己是一個很理性的人,但是自緬甸地震以來,就不停處理緬甸相關救助活動,「我看到那些影片我很難過,我無法入睡,我拍電影都很理性,但是這次我從來沒那麼恐懼過,這是人類的悲劇。」

趙德胤表示,「這是人類共同課題,全世界都要關注,我希望大家可以轉貼一下,哪怕是看新聞多停留5秒鐘,用自己的方法去關注,用善念跟慈悲,不一定要用錢才是幫助。」

趙德胤提到,自己從16歲就來台,有經歷過921大地震,這次大地震對緬甸來說就是重擊,再加上近年動亂,「我的家鄉沒有能力自救,需要全世界幫忙。」

趙德胤表示,地震發生後手機訊息多到看不完,但看到家鄉的人傳訊息提及「需要很多支援,但不一定是金錢 ,工具也可以,人來也可以,一人搬一塊磚也是力量。」講到這裡他情緒崩潰直言,「我的家鄉緬甸沒有面對災難的能力,真的很需要大家幫忙。」

趙德胤說,目前積極與當地志工聯繫,希望把物資送到真正需要的人手上,「我們現在什麼都缺,物資、人力、醫療,當地醫院也被震垮,病人都被趕出來。從現在開始,我們以救人為主去展現良善和慈悲。」(編輯:張雅淨)1140331

標題:緬甸強震 導演趙德胤淚求各界援助:從沒那麼恐懼過

聲明: 本文版權屬原作者。轉載內容僅供資訊傳遞,不涉及任何投資建議。如有侵權,請立即告知,我們將儘速處理。感謝您的理解。