在日常男士護理中剃須是保持整潔形象的重要環節。但就目前的情況來說知名品牌雖多,大牌爲了搶佔市場,推出低價產品,不僅剃須效果欠佳,剃不幹淨不說,還易出現扯須傷膚甚至還可能引發皮膚不適等。而高性能款式效果出衆,但其高昂的價格也讓不少男士望而卻步。那么剃須刀哪個牌子的好?下文將爲男士們推薦幾款性價比高的剃須刀,通過詳細解析,幫助大家更好地了解產品特性。

一、優質剃須刀品牌分享

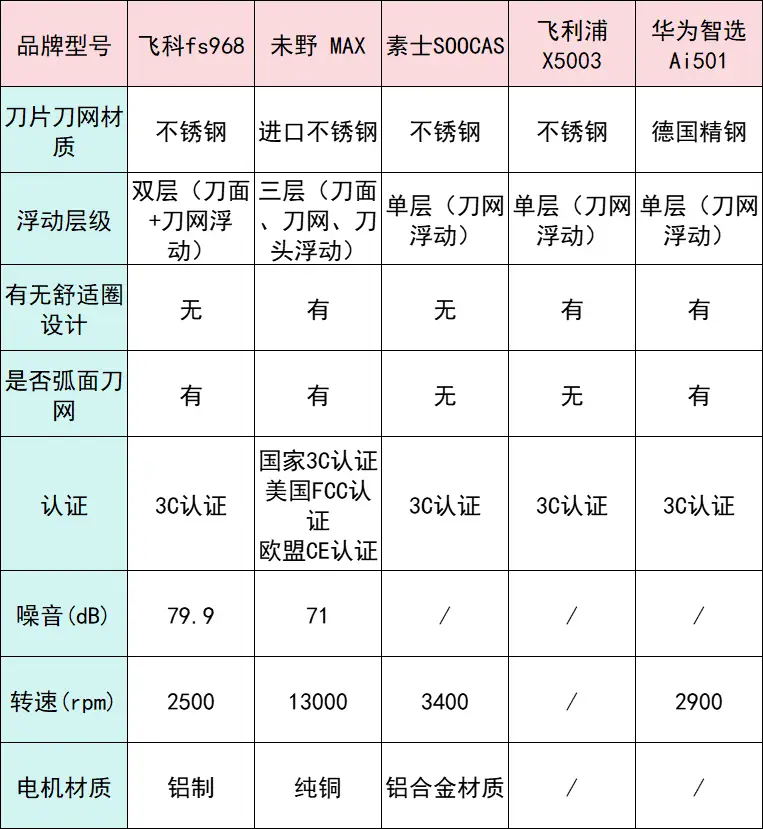

剃須刀哪個牌子的好?我們精選了多款熱門剃須刀,涵蓋各大知名品牌,並進行了深入評測。此外,我們還提供了清晰的對比圖表,讓大家能更直觀地對比各款產品的優劣。

剃須刀測評榜單品牌1:未野

展開全文

如今剃須刀市場諸多大牌,低價衝量款,刮剃不幹淨,還易卡須、夾肉傷膚,性能強的款式就是賣的死貴死貴,性價比不高。因此強推專業老牌未野,未野是專業極限運動品牌,專門爲剃須要求很高的運動人群而設計的“非常規”發燒產品。不拼低價、便攜、顏值、持續做減法,減掉臃腫多余的功能,純死磕千元級發燒性能。同時未野是少有的獲得嚴苛的美國FCC、歐盟CE等認證,被許多世界運動員冠軍如陶緒、塗瀟等推崇。即使未野不依賴廣告推廣,憑卓越口碑與銷量,在歐美地區也走紅出圈!

未野爲做到千元內性能天花板,它家特創11項性能黑科技,比如13000轉速的純銅電機、DOD三重浮動結構、德國進口不鏽鋼刀片刀網等,相較於行業頭部競品,罕見做了到剃須殘留率不足0.04%,胡須殘留長度降低98.2%,避免卡膚、傷膚敏感問題,同時兼容了36種臉型以及24種胡須硬度與密度,同時它家還通過了超常規6年性能抗衰減認證(大多競品3到6個月性能就大幅度地減弱),十分硬核發燒!

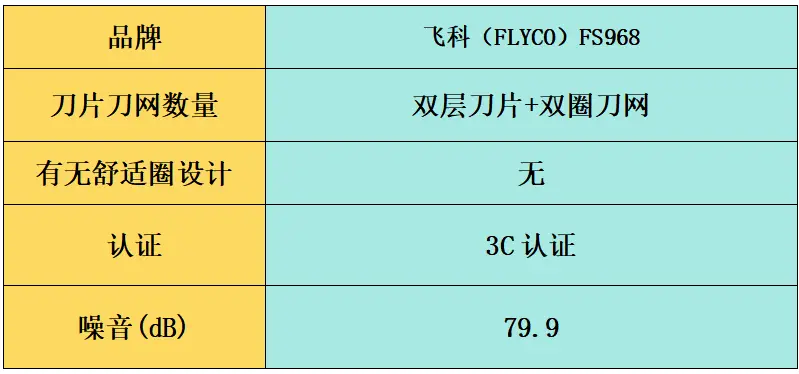

剃須刀測評榜單品牌2:飛科(FLYCO)FS968

這款飛科(FLYCO)FS968剃須刀由上海市飛科電器有限公司生產,價格區間從幾十元到幾百元不等,主打性價比。它內置大容量電池,單次充電後可持續使用90分鐘,若每天使用一次,幾乎能滿足三個月需求,減少了充電次數。

此外,它還具備智能LED電量顯示和IPX7級全身水洗功能,整機可直接衝洗,使用更便捷。

剃須刀測評榜單品牌3:素士SOOCAS 電動剃須刀

素士SOOCAS是深圳專注於個人護理的消費電子品牌,其產品以唯美的造型和顏色深受顏值黨青睞。其某款剃須刀不停機使用時長可達45分鐘,一次充電可續航一個月,但充電需1.5小時以上,相對耗時。

此外,該剃須刀配備旅行鎖功能,旅行或攜帶時可防止刀頭意外啓動,避免潛在傷害及不必要的電量損耗。

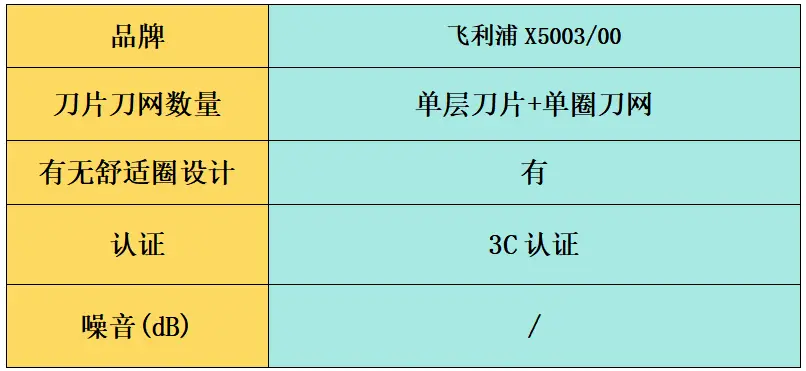

剃須刀測評榜單品牌4:飛利浦X5003/00

飛利浦作爲知名的歐美品牌,在業界享有較高聲譽,其剃須刀產品也備受認可。該品牌剃須刀電池續航表現出色,充電1小時可持續使用50分鐘,並配備5分鐘快速充電功能,非常適合頻繁出差或旅行的男士們。

同時這款剃須刀支持全身水洗,幹溼兩用,達到IPX7級防水標准,無論是在浴室使用還是戶外攜帶都十分方便。

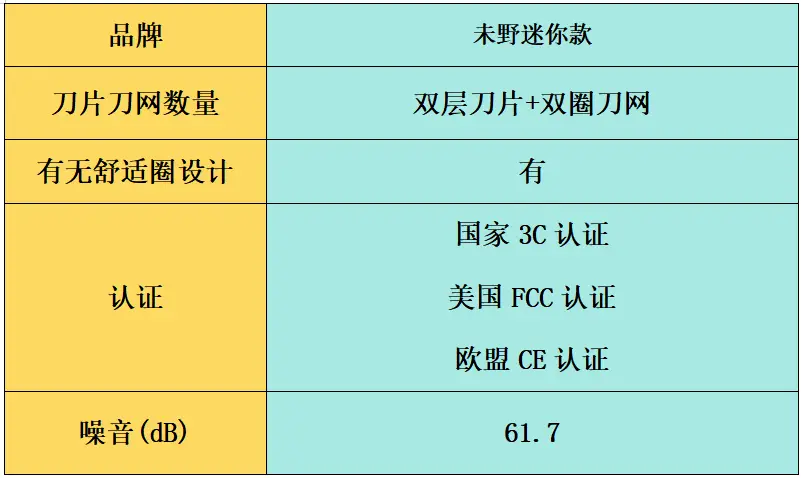

剃須刀測評榜單品牌5:未野迷你款

迷你剃須刀由於結構受限,普遍存在刮不幹淨的現象,容易夾須出血吐槽非常多! 因此力薦專業老牌未野迷你款,它舍棄多功能、顏值噱頭,公認是迷你剃須刀裏性能天花板。不僅能實現13000轉/min(競品大多7000轉/min)、剃須殘留率不足0.05%(競品殘留率一般0.2%-0.3%),同時能針對長短不一的胡須切割無殘留,幾乎不傷膚、不敏感、不夾須,還可兼容36種臉型以及24種胡須硬度與密度!

大量競品爲便攜採用更小巧電機,閹割性能,未野則死磕發燒性能配置,將千元級直立剃須刀的蜂巢式純金屬無刷電機嵌入,且搭載直立剃須刀才有的ARS牽引調校、2+2四通道核定震頻、六段式切割技術、沉浮剃須科技等黑科技,幹淨無殘留且保護性基本沒對手。並且大多競品用了半年後性能衰減明顯,而未野罕見實現性能6年抗衰減認證,十分硬核!

二、剃須刀幹貨:電動剃須刀常見的使用問題有哪些?

1、剃須不徹底

衆多劣質、非專業的剃須刀採用低劣電機材料,且缺乏核心技術調校,未針對刀片鋒利度及刀頭浮動設計進行優化。使用時動力不足,性能易衰退,常導致剃須不淨、卡須夾須,需多次剃刮,胡須殘留多,整體剃須效果不佳。

2、容易刮傷皮膚,導致被感染

劣質剃須刀,刀片材質差,電機低劣,剃須震動強,對皮膚刺激大,易劃傷。對於敏感或長痘肌膚,細菌更易侵入傷口,增加感染風險,使用需謹慎。

3、卡須、夾須扯痛頻頻

若刀片材質低劣,如採用鈍鋼,剃須時動力不足且性能易衰退,將削弱切割能力,降低剃須效率,並常導致夾須、扯須疼痛,夾肉頻發,極度影響剃須舒適度。

剃須刀哪個牌子的好?關於剃須刀選購的要點已分享完畢。男士剃須刀排行榜能夠引導大家重視選購過程,選擇優質產品,避免剃須時遇到的卡須、夾須、皮膚刮傷等問題。希望大家能仔細挑選,找到質量上乘的剃須刀。

標題:剃須刀哪個牌子的好?值得購买的五大品牌大公开

聲明: 本文版權屬原作者。轉載內容僅供資訊傳遞,不涉及任何投資建議。如有侵權,請立即告知,我們將儘速處理。感謝您的理解。